Теоретические основы инвестиций в акции, облигации и стандартные опционы [Владимир Костин] (fb2) читать онлайн

[Настройки текста] [Cбросить фильтры]

Владимир Костин Теоретические основы инвестиций в акции, облигации и стандартные опционы

ВВЕДЕНИЕ В основу предлагаемой монографии положены результаты исследований, рассмотренные в фундаментальном учебнике по курсу «Инвестиции», который написан тремя известными американскими экономистами [1]. Один из них — У.Шарп является лауреатом Нобелевской премии по экономике. В данном учебнике развита теория инвестиций в ценные бумаги (портфельная теория), которая в 50–х годах ХХ века была разработана Г.Марковицем, также лауреатом Нобелевской премии. Идеи, сформулированные Г.Марковицем, составляют основу современной портфельной теории. Портфельная теория Г.Марковица — подход, основанный на анализе математических ожиданий доходностей и средних квадратических отклонений (стандартных отклонений) доходностей ценных бумаг (активов) и используемый для формирования оптимальной структуры инвестиционного портфеля. Из изданных на русском языке книг по теории инвестиций в ценные бумаги, пожалуй, только учебник У.Шарпа достаточно полно освещает базовые понятия и различные аспекты управления инвестициями. Авторы более поздних изданий книг и большинства статей по теории инвестиций, как правило, ссылаются на этот всемирно известный учебник. К несомненному достоинству учебника следует отнести также и критическое отношение авторов к возможностям современной портфельной теории. Например, У.Шарп и др. отмечает: «Несмотря на доступность «оптимизаторов», относительно небольшое число менеджеров по инвестициям в действительности используют их при формировании портфеля. … Причиной сопротивления являются два момента: профессиональные интересы и несоответствие в практическом воплощении концепций» [1, с. 200]. Другими словами, имеет место несоответствие портфельной теории и практики формирования портфеля ценных бумаг. Обращает на себя внимание и специфичность некоторых теоретических положений, принятых в портфельной теории Г.Марковица. Например, утверждение, что среднее квадратическое отклонение или дисперсия служит мерой изменчивости (устойчивости) доходности портфеля ценных бумаг, заимствовано Г.Марковицем из положений теории вероятностей [2]. С другой стороны, недостаточно убедительно принимается положение о том, что среднее квадратическое отклонение доходности может служить и в качестве меры инвестиционного риска портфеля [1, с. 179]. Такой выбор меры риска портфеля объясняется Г.Марковицем относительной простотой вычислений среднего квадратического отклонения по сравнению с другими альтернативными мерами (например, вероятностью отрицательной доходности портфеля) [1, с. 180]. В настоящее время, когда для вычислений используются высокопроизводительные компьютеры, простота вычислений не может быть серьёзным аргументом при обосновании меры риска. Кроме того, «Г.Марковиц утверждает, что инвестор должен основывать своё решение по выбору портфеля исключительно на ожидаемой доходности и стандартном отклонении. Это означает, что инвестор должен оценить ожидаемую доходность и стандартное отклонение каждого портфеля, а затем выбрать «лучший» из них, основываясь на соотношении этих двух параметров. Интуиция при этом играет определяющую роль» [1, с. 170]. Однако очевидно, что при принятии управленческих решений интуиция играет определяющую роль, как правило, в условиях отсутствия надёжного инструмента для сравнительного анализа вариантов решений и принципов выбора лучшего из них. Возложив на интуицию определяющую роль при выборе инвестиционного решения, Г.Марковиц косвенно признал ограниченность возможностей портфельной теории. Несколько озадачивает следующее высказывание: «Для того чтобы понять, как складываются цены финансовых активов, необходимо сконструировать модель… Это требует упрощений… С этой целью формулируются определённые предположения об объекте исследования… Обоснованность этих предположений (или их недостаток) не имеет большого значения» [1, с. 258]. К такому необоснованному «предположению», прежде всего, следует отнести уравнение рыночной линии ценной бумаги, которое является центральным звеном в портфельной теории. Так, при выводе уравнения рыночной линии ценной бумаги использована ошибочная исходная формула (10.18) [1, с. 284] для определения производной дробной функции. Перечисленные, а также другие высказывания, допущения и постулаты, сформулированные зачастую на интуитивной основе, побудили автора монографии критически переосмыслить известную портфельную теорию. Подобная задача решается в книге Касимова Ю.Ф. [3], в которой содержится достаточно полное изложение портфельной теории. В данной, несомненно, полезной для специалистов книге, приведен познавательный исторический обзор развития портфельной теории, а также, в отличие от учебника [1], который базируется на анализе частных числовых примеров и принципе «от частного к общему», многие положения приобрели строгую математическую основу. Однако явно спорные исходные предпосылки портфельной теории в книге Касимова Ю.Ф. приняты также в виде постулатов и не обсуждаются. Одной из целей написания монографии является анализ правомерности допущений и постулатов современной портфельной теории. Главной же целью данной работы является обоснование альтернативного подхода по сопоставлению активов с различными математическими ожиданиями и средними квадратическими отклонениями доходностей, что обеспечивает возможность синтеза оптимального портфеля ценных бумаг. Основные положения такого подхода изложены в книге автора [4]. В предлагаемой монографии данный подход подвергся значительной переработке, исправлен и получил дальнейшее развитие. В первом разделе монографии рассмотрены принципы, подходы и методы современной портфельной теории. В данном разделе критически акцентируется внимание на допущениях и постулатах, принятых в портфельной теории. Оценивается также роль фондовых индексов в портфельной теории. В частности, фондовые индексы рассматриваются в качестве эталонов капитальной доходности, а также как индикаторы инфляции на фондовом рынке. Анализируются типичные ошибки, которые допускаются при расчёте основных показателей фондовых индексов. Кроме того, анализируется модель ценообразования активов, которая служит теоретической основой ряда методов, как утверждается в [1], применяемых в инвестиционной практике. Формулируются многочисленные критические замечания относительно принятых в модели допущений, а также доказывается несостоятельность данной модели. Первый раздел завершается обзором методов, которые используются для анализа инвестиционных качеств акций и облигаций. В частности, уделяется значительное внимание оценке обыкновенных акций и облигаций. Во втором разделе монографии предлагаются дополнения к портфельной теории на основе альтернативного подхода. Анализируется специфика стратегического управления инвестициями в ценные бумаги. Обсуждаются задачи стратегического управления, которые включают порядок формирования стратегии инвестиций в ценные бумаги, особенности реализация стратегии и контроля эффективности управления инвестициями. Для выявления равноценных, недооцененных и переоцененных активов предложены комплексные критерии, которые функционально зависят от математического ожидания и среднего квадратического отклонения доходности актива. Комплексные критерии позволили получить уравнения равноценных активов, которые являются эффективным инструментом для сопоставления рискованных ценных бумаг. Для синтеза оптимальной структуры портфеля ценных бумаг сформулированы критерии оптимальности, параметры оптимизации и ограничения. Показана возможность использования модели оптимального портфеля в качестве своеобразного фильтра для целенаправленной корректировки объёмов инвестиций в каждую ценную бумагу. Анализируются известные модели оценки стандартных опционов. Разрабатываются стохастические модели европейских и американских опционов. Выявлены закономерности, позволяющие принимать обоснованные управленческие решения по операциям со стандартными опционами. На основе стохастических моделей получены соотношения для оценки европейских и американских опционов с учётом рыночного механизма их ценообразования, т. е. при условии реализации взаимной выгоды покупателей и продавцов опционов. Монография рассчитана на широкий круг лиц, связанных с финансовыми инвестициями, знакомых с теорией вероятностей и основами высшей математики.РАЗДЕЛ 1. СОВРЕМЕННАЯ ПОРТФЕЛЬНАЯ ТЕОРИЯ, КРИТИЧЕСКИЙ АНАЛИЗ ЕЁ ОСНОВНЫХ ПОЛОЖЕНИЙ

1. ОСНОВЫ ПОРТФЕЛЬНОЙ ТЕОРИИ

1.1. Доходность инвестиций в акции и облигации Основным инвестиционным качеством акций и облигаций является способность приносить инвестору доход. Акция — эмиссионная ценная бумага без ограничения срока оборота, закрепляющая право её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после ликвидации акционерного общества. Облигация — эмиссионная долговая ценная бумага, по которой заёмщик обязуется осуществлять владельцам облигаций процентные (купонные) платежи и выплату основной суммы долга (номинальной стоимости) в оговоренные сроки. Доходность инвестиций за фиксированный период времени владения акцией или облигацией (в дальнейшем ценной бумагой или активом) вычисляется по формуле [1]

где — уровень благосостояния инвестора в начале периода владения актива; — уровень благосостояния инвестора в конце периода владения активом (доход за период обладания активом). Следует подчеркнуть, что понятие доходность инвестиций относится к фиксированному промежутку времени и без его указания данное понятие не имеет смысла. На практике, как правило, используется понятие годовая доходность инвестиций. Уровень благосостояния инвестора в начале периода владения актива определяется затратами на приобретение (ценой или стоимостью) актива, т. е.

При оценке уровня благосостояния инвестора (в дальнейшем «дохода») должны учитываться все возможные выплаты за время владения активом. Во — первых, если актив будет продан по цене выше (ниже) цены его приобретения, то инвестор получит так называемую капитальную прибыль (капитальный убыток). Во — вторых, если актив не продан и остаётся во владении инвестора, то капитальная прибыль (капитальный убыток) создаётся за счёт изменения рыночной стоимости актива. В — третьих, к доходу инвестора относится дивиденд по акции или купонный платёж по облигации. Таким образом, доход инвестора рассчитывается как

или

где — цена продажи актива; — рыночная стоимость (курс) актива; — прибыль от владения активом в виде дивидендов или процентов в течение рассматриваемого периода времени. Величина прибыли при фиксированной процентной ставке инвестору известна в начале периода владения активом. Величина прибыли при плавающей процентной ставке непостоянна, но в целом предсказуема. Величина выплачиваемых дивидендов в рамках принятых допущений также прогнозируема [1]. Однако цена продажи актива или рыночная стоимость актива, а, следовательно, и доход инвестора, априори не могут быть известными, в частности, вследствие нестабильности спроса и предложения на фондовом рынке. По этой причине доходность инвестиций в ряде случаев может не соответствовать ожиданиям инвестора. Например, при отрицательной доходности инвестор потерпит убытки, при инвестор возвратит затраченные денежные средства и только при положительной доходности инвестор получит вознаграждение. Таким образом, вкладывая средства в актив, инвестор подвержен риску. В период времени между дивидендными выплатами (когда дивидендные выплаты по акции не осуществляются и) уровень благосостояния инвестора определяется исключительно капитальной прибылью. Для данного случая или Г.Марковиц, У.Шарп и др. [1, с.179] предполагают, что величины, и случайны и являются нормально распределёнными (основные свойства нормальной плотности распределения случайных величин подробно рассматриваются, например, в [2]). Нормальная плотность распределения дохода инвестора имеет вид

где и — математическое ожидание и среднее квадратическое отклонение дохода соответственно. Такое допущение оправдано тем, что, во — первых, позволяет исследовать инвестиционные качества активов, в частности доходность и риск, с помощью эффективного инструмента теории вероятностей. Во — вторых, данное допущение относительно просто подтверждается или отвергается с использованием исторических данных курсов активов методами математической статистики. К другому не менее важному допущению в портфельной теории следует отнести статистическую устойчивость процесса случайных колебаний дохода инвестора (цены или стоимости актива), т. е. математическое ожидание (МО) дохода и среднее квадратическое отклонение (СКО) дохода предполагаются неизменными во времени. В теории вероятностей такие процессы называют стационарными [2]. В действительности случайные колебания курса актива можно считать стационарными лишь на ограниченных промежутках времени. В первом приближении можно считать стационарными и процессы с относительно медленным изменением параметров плотности распределения случайной величины. Такие процессы называют квазистационарными. Замена квазистационарного процесса на стационарный позволяет исследовать инвестиционные качества активов методами теории вероятностей без привлечения излишне сложного математического аппарата. Необходимо отметить, что: «Методы теории вероятностей … не дают возможности предсказать исход отдельного случайного явления, но дают возможность предсказать средний суммарный результат массы однородных случайных явлений, предсказать средний исход массы аналогичных опытов, конкретный исход каждого из которых остаётся неопределённым, случайным» [2]. Согласно соотношению (1.1) доходность актива является линейной функцией нормально распределённой случайной величины. Поэтому линейно зависимая случайная величина также имеет нормальное распределение [2] с МО и СКО доходности соответственно равными

где — математическое ожидание цены (курса) актива; — математическое ожидание капитальной доходности актива; — дивидендная доходность актива; — среднее квадратическое отклонение доходности актива. В портфельной теории математическое ожидание доходности инвестиций является аналогом понятий «ожидаемая доходность» и «средняя доходность» [1]. Из теории вероятностей известно, что СКО может быть только положительным числом, а его размерность совпадает с размерностью случайной величины [2]. Следует отметить, что в [1, с. 267] некорректно допускается отрицательность СКО. Среднее квадратическое отклонение характеризует изменчивость (устойчивость) дохода инвестора относительно математического ожидания. Активы с называют рискованными [1, 5, 6]. Все корпоративные ценные бумаги являются рискованными, так как имеют неустойчивую доходность и обладают риском неуплаты. При доходность актива детерминирована и равна, то есть точно известна и абсолютно устойчива. В [1, 5, 6] такие активы называют безрисковыми, к ним относят казначейские ценные бумаги (например, еврооблигации, векселя и долгосрочные облигации) со сроком погашения, совпадающим с периодом владения. Более подробно понятие безрискового актива раскрыто в [1].

1.2. Чистая приведенная стоимость и внутренняя ставка доходности дивидендного портфеля акций Анализ колебаний курсов акций показывает, что текущая стоимость акции может быть, как ниже, так и выше среднего значения. Данное обстоятельство свидетельствует о том, что ряд инвесторов вполне осознанно приобретают акции с заведомо отрицательным МО капитальной доходности. Такое поведение характерно в частности для инвесторов, ориентирующихся не на капитальную прибыль, а на относительно высокие и стабильные дивидендные выплаты, которые возможны при долговременном владении портфелем акций. В [1] такие портфели называют дивидендными портфелями акций. Оценка целесообразности портфельных инвестиций в акции осуществляется с использованием метода дисконтирования дивидендов по двум показателям [1]: чистая приведенная стоимость акции или портфеля акций (net present value, NPV); внутренняя ставка доходности акции или портфеля акций (internal rate of return, IRR). Чистая приведенная стоимость акции или портфеля акций. Для удобства будем полагать, что начальный момент времени инвестирования в акцию принят за ноль, т. е. Если затраты на приобретение акции в момент времени составляют, то чистая приведенная стоимость акции при неограниченном времени владения определяется как [1]

здесь — истинная или внутренняя стоимость акции; — уровень ожидаемых выплат дивидендов в момент времени; — ставка дисконтирования, которая в данной формуле принята постоянной в течение всего времени владения акцией. Для определения чистой приведенной стоимости дивидендного портфеля акций в формуле (1.4) под значениями и следует понимать соответственно затраты на приобретение и уровень ожидаемых выплат дивидендов применительно к портфелю в целом. Считается, что при ставке дисконтирования, равной среднерыночной ставке капитализации (т. е.), курс акции колеблется около истинной стоимости. Однако истинная стоимость акции не постоянна, как правило, не совпадает с текущим курсом акции, который определяется случайным соотношением спроса и предложения на фондовом рынке. Большинство институциональных инвесторов прогнозируют прибыль и дивиденды в расчёте на фискальный год и ежеквартально эти показатели пересматривают. Если за 12 месяцев не выявляют значительных изменений, истинная стоимость вычисляется в расчёте на год [7]. Следует отметить, что при оценке среднерыночной ставки капитализации на практике ориентируются не на весь фондовый рынок, а лишь на его часть — фондовый индекс, сектор или отрасль промышленности. Акции с положительным значением чистой приведенной стоимости позволяют увеличивать вложенный капитал, поэтому при акция является недооцененной и может рассматриваться как кандидат на приобретение по цене

При этом привлекательность акции как объекта инвестиций определяется величиной. В том случае, если цена покупки акции значительно меньше её истинной стоимости, инвестор получает запас надёжности, который снижает риск отрицательной капитальной доходности при неблагоприятных условиях. При акция является переоцененной и её целесообразно продать по цене

При цена точно соответствует истинной стоимости акции

Если инвестор не собирается владеть акцией бесконечно долго и предполагает продажу акции в будущем, например, через год, то истинная стоимость акции будет определяться величиной дивидендов за один год (для определённости будем полагать, что дивиденд выплачивается один раз в год) и ценой продажи акции через год

где и — ожидаемый дивиденд и истинная стоимость акции в момент времени (через один год) соответственно. Истинная стоимость акции через один год будет определяться дивидендами, которые ожидаются после продажи акции

Тогда

Таким образом, обобщая полученный результат, истинная стоимость и чистая приведенная стоимость акции не зависят от срока, в течение которого инвестор планирует ею владеть. Внутренняя ставка доходности акции или портфеля акций. Внутренняя ставка доходности акции представляет собой такую ставку дисконтирования, при которой затраты на приобретение акции равны истинной стоимости акции и, как следствие, Согласно соотношению (1.5) получаем формулу для расчёта внутренней ставки доходности

Для вычисления внутренней ставки доходности акции необходимо численными методами решить данное уравнение относительно величины. Следует отметить, что в отличие от капитальной доходности внутренняя ставка доходности акции всегда положительна (). Внутренняя ставка доходности акции используется для сравнения с альтернативными видами инвестирования, например, депозитным вкладам, государственным облигациям, акциям и облигациям корпораций. Кроме того, внутренняя ставка доходности удобна для сопоставления инвестиционных качеств акций и портфелей акций с эталонными активами или портфелями активов. Для того чтобы рассчитать чистую приведенную стоимость и внутреннюю ставку доходности акции или портфеля акций инвестору необходим прогноз бесконечного потока дивидендов по каждой акции, что является практически неразрешимой задачей. Поэтому на практике могут быть применены более простые расчётные модели [1]: модель выплат равных дивидендов; модель постоянного роста дивидендов; модель переменного роста дивидендов. Модель выплат равных дивидендов. В данной модели принято допущение, что дивидендные (процентные) выплаты будут осуществляться на постоянном уровне, что характерно в первую очередь для привилегированных акций

Поскольку

то первое слагаемое в соотношении (1.4) для чистой приведенной стоимости представляется возможным упростить

и формула для определения внутренней ставки доходности акции преобразуется к виду

Таким образом, в методе дисконтирования дивидендов согласно соотношению (1.6) под внутренней ставкой доходности понимается дивидендная доходность акции. Модель постоянного роста дивидендов. В этой модели предполагается, что дивиденды будут расти от периода к периоду в одной пропорции, т. е. с одинаковым темпом роста. Например, если дивиденды, выплаченные в предыдущем году, составляли, то в текущем году ожидаются выплаты в размере, а в следующем — и т. д. Тогда соотношение для чистой приведенной стоимости (1.4) преобразуется к виду

Поскольку

то первое слагаемое в соотношении для чистой приведенной стоимости можно упростить

и формула для определения внутренней ставки доходности будет иметь вид

Модель переменного роста дивидендов. Главной особенностью данной модели является необходимость прогноза выплат дивидендов до некоторого момента времени, после которого ожидается рост выплат дивидендов с постоянным темпом. В этом случае поток дивидендов можно условно расчленить на две составляющие части — до и после момента времени

По аналогии с изложенным выше для определения внутренней ставки доходности акции необходимо решить численными методами уравнение

Следует отметить, что теоретически возможно множество вариантов моделей потока дивидендов. Тем не менее, данное обстоятельство не может существенно усложнить расчёты чистой приведенной стоимости и внутренней ставки доходности акции или портфеля акций. К основной проблеме относится надёжный прогноз будущего денежного потока дивидендов и ставки дисконтирования. Кроме того, обязательным условием для применения в теории и на практике рассмотренных моделей является наличие информации о цене покупки акции или портфеля акций. До момента покупки — продажи активов инвестору достоверно известны дивидендные выплаты и динамика курсов каждого актива в течение рассматриваемого периода времени. Такие данные публикуются в известных специализированных изданиях. Но до момента купли — продажи инвестор может только предполагать уровень цены, по которой будет приобретен или продан тот или иной актив. Цена покупки — продажи, а, следовательно, и другие расчётные показатели актива инвестору будут достоверно известны только апостериори.

1.3. Автономный и портфельный риски инвестиций Риск в экономике определяется как «опасность, подверженность потере или ущербу». Риск определяет вероятность того, что произойдёт некое неблагоприятное событие. Риск, связанный с активом, можно рассматривать с двух позиций: как автономный риск, когда актив рассматривается изолированно от других активов; как портфельный риск, когда актив рассматривается во взаимосвязи с другими активами. Таким образом, автономный риск — это риск, с которым инвестор столкнётся, если инвестиции будут осуществлены только в один актив. На самом деле финансовые активы практически никогда не держатся инвесторами по отдельности — они объединяются в портфели. Но для того, чтобы оценить портфельный риск, необходимо уметь рассчитывать и автономные риски для всех финансовых активов. Чтобы проиллюстрировать автономный риск, связанный с финансовыми активами, предположим, что инвестор покупает краткосрочные векселя Казначейства США, обеспечивающие доходность 5 % на сумму 100 тыс. долл. США [5]. В этом случае доходность такой операции предсказывается точно и такую инвестицию можно считать безрисковой. Если бы сумма 100 тыс. долл. США была вложена в акции только что образованной компании, которая планирует начать бурение в новом нефтегазоносном районе, то доходность такого капиталовложения вычислить не представляется возможным. Средняя доходность вложений в подобный бизнес в США составляет примерно 20 %. Инвестор должен также иметь в виду, что фактическая доходность может изменяться в пределах от +1000 % до отрицательной величины –100 %. Поскольку существует серьёзная опасность получения отрицательного дохода (убытков), акции такой компании будут считаться рискованными [5]. Ни одна инвестиция не будет осуществлена, если средняя доходность недостаточно высока для того, чтобы компенсировать риск инвестиции. Например, вряд ли найдутся инвесторы, которые пожелают приобрести акции нефтяной компании в рассмотренном примере, если средняя доходность этих акций окажется 5 %, как и векселей Казначейства США. Для инвестора очевидным негативным событием является отрицательность доходности актива. Поэтому в качестве меры автономного риска, согласно определению, логично использовать уровень вероятности такого события. В целях упрощения расчётов в качестве меры автономного и портфельного риска Г.Марковиц предлагает использовать СКО дохода актива. Такая мера риска принята как постулат в портфельной теории. Обоснование выбора СКО дохода актива в качестве меры автономного и портфельного риска поясняется примером [1, с. 171], который анализируется ниже. Предположим, что имеются два портфеля активов А и В, доходы от которых имеют нормальную плотность распределения (1.2). Функция распределения уровня дохода портфеля или вероятность того, что случайный уровень дохода не превзойдёт значения, определяется как

Тогда при цене покупки портфеля вероятность отрицательной доходности портфеля (т. е. вероятность того, что) рассчитывается по формуле

Функции распределения уровней доходов портфелей и, т. е. вероятности того, что доходы портфелей А и В окажутся ниже установленного уровня, рассчитанные с использованием таблицы значений интеграла вероятностей (см. приложение 1) представлены в табл. 1.1 (см. табл. 7.1 в [1]). Таблица 1.1 Функции распределения уровней доходов портфелей А и В

, тыс. долл.

70 80 90 100 110 120 130 0 0 0,04 0,21 0,57 0,88 0,99 0,02 0,05 0,14 0,27 0,46 0,66 0,82

Для наглядности функции распределения уровней доходов портфелей А и В показаны графически на рис. 1.1.

Рис. 1.1. Функции распределения уровней доходов портфелей А и В

В рассматриваемом примере [1] цена покупки портфелей одинакова и составляет тыс. долл., портфель А имеет МО доходности, а портфель В —. Это означает, что МО доходов портфелей составляют и тыс. долл. соответственно. Кроме того портфель А имеет СКО дохода тыс. долл., а портфель В — тыс. долл. Инвестору необходимо выбрать наиболее перспективный портфель активов — А или В. Другими словами, инвестор должен сопоставить два портфеля с различными инвестиционными качествами и выбрать (обоснованно или интуитивно) наилучший. Для инвестора такая задача является типовой. Анализ представленных в табл. 1.1 и на рис. 1.1 зависимостей, показывает, что инвестор может принять решение на основе сравнения вероятностей отрицательных доходностей портфелей [1]. Например, при цене покупки портфелей тыс. долл. вероятности отрицательной доходности портфелей составляют и. То есть вероятность отрицательной доходности у портфеля А ниже, чем у портфеля В. На этом основании в [1] сделан вывод, что портфель А с меньшим СКО дохода является менее рискованным, и по этой причине инвестор должен отдать этому портфелю предпочтение. Данный вывод обобщается для всех портфелей без исключения, а СКО дохода принимается в качестве меры инвестиционного риска портфеля активов. Проанализируем изложенное более детально. Исходя из практических соображений, инвестор может выбрать и другой подход, основанный на сравнении вероятностей положительных доходностей. Например, используя графики зависимостей на рис. 1.1, получаем и, и. То есть вероятности недостижения МО доходностей в 8 % и 12 % у портфеля А выше, чем у портфеля В. С этой точки зрения портфель с большим СКО является более доходным и, следовательно, для инвестора более привлекательным. На практике инвестор принимает то или иное решение не на основе сравнения СКО дохода, а, по крайней мере, на основе трёх взаимозависимых параметров активов: цены покупки; математического ожидания доходности; риска (вероятности отрицательной доходности). Естественно, при прочих равных условиях инвестор выберет наиболее дешёвый и доходный портфель с минимальной вероятностью отрицательной доходности. В некоторых частных случаях на основе анализа зависимостей, представленных на рис. 1.1, типовая задача выбора портфеля решается на основе логических умозаключений, например: Предположим, что цены покупки портфелей одинаковы и составляют тыс. долл. В точке пересечения зависимостей и вероятности отрицательных доходностей обоих портфелей одинаковы и равны. При равенстве двух параметров инвестор однозначно отдаст предпочтение портфелю В, который имеет большее МО доходности (МО доходности портфеля А составляет). Предположим, что цена покупки портфеля А составляет тыс. долл., а портфеля В — тыс. долл. При таких ценах покупки вероятности отрицательной доходности портфелей равны и составляют В этом случае инвестор отдаст предпочтение более дешёвому и доходному портфелю В , Предположим, что цена покупки портфеля А составляет тыс. долл., а портфеля В — тыс. долл. При таких ценах покупки портфелей вероятности отрицательной доходности составляют и, а их МО доходности — и. В этом случае инвестор отдаст предпочтение более дешёвому и доходному портфелю с минимальной вероятностью отрицательной доходности, т. е. портфелю А.

Таким образом, в результате достаточно простых умозаключений инвестор может отдать предпочтение как портфелю А, так и портфелю В. Значение вероятности отрицательной доходности в соответствии с соотношением (1.7) зависит не только от величины СКО дохода, но и от цены покупки портфеля и МО дохода. Следовательно, СКО дохода не может служить в качестве меры инвестиционного риска изолированно от цены покупки портфеля и МО дохода, а мерой автономного и портфельного рисков может быть только вероятность отрицательной доходности актива или портфеля активов. В общем случае решение проблемы выбора портфеля на основе логического анализа взаимозависимых параметров активов не представляется возможным. Например, задача выбора наилучшего из двух портфелей А и В (рис. 1.1) при одинаковых ценах покупки тыс. долл. на основе подобных логических умозаключений вряд ли разрешима. Для решения такой задачи необходим инструмент определения МО доходности актива, при которой компенсируется риск отрицательной доходности.

1.4. Математическое ожидание и среднее квадратическое отклонение доходности портфеля активов С целью снижения инвестиционного риска инвесторы распределяют капитал, как правило, между несколькими видами ценных бумаг, т. е. формируют портфель активов. Следует отметить, что поскольку текущие курсы ценных бумаг являются случайными величинами, то и текущие стоимость и доходность портфеля активов также случайны. Из теории вероятностей известно следующее свойство композиции (суммы) случайных величин: при композиции достаточно большого числа случайных величин с произвольными плотностями распределения суммарная плотность распределения результирующей случайной величины оказывается сколь угодно близка к нормальной вне зависимости от того, каковы были плотности распределения слагаемых [2]. При композиции двух или более случайных величин с нормальными плотностями распределения результирующая случайная величина всегда имеет нормальную плотность распределения [2]. Причём МО и дисперсия (квадрат СКО) результирующей случайной величины рассчитываются как суммы МО и дисперсий (квадратов СКО) слагаемых случайных величин. Следовательно, текущие стоимость и доходность портфеля активов можно полагать нормально распределёнными. Необходимость формирования портфеля активов обусловлена двумя причинами. Во — первых, всегда существует риск дефолта (неплатежа) эмитентов ценных бумаг. Очевидно, портфель, содержащий сравнительно небольшое количество активов (например, одну ценную бумагу), обладает катастрофическим риском. Это означает, что в случае дефолта одного из эмитентов инвестор понесёт недопустимо большие потери, сравнимые со стоимостью всего портфеля. В литературе встречается термин «хорошо диверсифицированный портфель» — портфель, в котором предельно сокращён максимальный объём инвестиций в один рискованный актив. Подразумевается, что владелец такого портфеля в случае наступления негативного события психологически готов к относительно небольшим и прогнозируемым потерям. Считается, что хорошо диверсифицированный портфель должен содержать не менее 20 видов активов. При таком количестве видов активов в портфеле в случае дефолта одного из эмитентов инвестор не теряет шансы на получение дохода. Во — вторых, диверсификация инвестиций приводит к уменьшению СКО стоимости и доходности портфеля и, как следствие, к снижению риска отрицательной доходности портфеля. Согласно портфельной теории Г.Марковица инвестор стремится оптимизировать структуру портфеля таким образом, чтобы МО доходности было максимальным, а СКО доходности — минимальным. Такой портфель должен содержать около 30–40 видов ценных бумаг компаний, действующих в различных отраслях [5, 6]. Определим МО и СКО доходности портфеля активов, используя при этом известные положения теории вероятностей — теоремы о числовых характеристиках функций случайных величин [2]. Математическое ожидание доходности портфеля активов. В соответствии с соотношением (1.3) для оценки МО доходности портфеля, содержащего видов активов, необходимо определить цену покупки портфеля, МО капитального дохода и дивидендный доход портфеля. При наличии в портфеле нескольких видов активов цена покупки портфеля составляет

где — количество активов i—го вида (эмитента) в портфеле; — цена покупки одного актива i—го вида; — объём инвестирования в актив i—го вида. Если МО капитального дохода актива i—го вида равно, то МО капитального дохода совокупности активов одного вида составляет. Математическое ожидание капитального дохода портфеля, который содержит видов ценных бумаг, равно

Тогда соотношение для МО капитальной доходности портфеля можно преобразовать к виду

где — относительный объём инвестирования в один актив i—го вида (доля актива i—го вида в стоимости портфеля); — математическое ожидание капитальной доходности актива i—го вида. Необходимо отметить, что в полученном соотношении: математическое ожидание капитальной доходности портфеля является не чем иным как средневзвешенной капитальной доходностью активов, входящих в портфель;

и в частном случае, когда объёмы инвестирования в активы одинаковы, Аналогичным образом определим дивидендную доходность портфеля активов

где — дивидендный доход актива i—го вида; — дивидендная доходность актива i—го вида. Математическое ожидание доходности портфеля активов в целом составляет

где — математическое ожидание доходности актива i—го вида. В литературе по теории инвестиций широко используется понятие средняя доходность ценных бумаг по видам, отраслям, за определённый промежуток времени и т. п. (см. табл. 1.2 и табл. 17.2 [1], табл. 6.5 [5], табл. 2.4 [6], табл. 28.1 и табл. 30.1 [7]). При этом под средней доходностью понимается среднеарифметическая доходность. Например, в табл. 1.2 [1] приведены данные за 68–летний период годовых доходностей трёх видов активов — акций, облигаций и казначейских векселей. На основе этих данных с использованием известной формулы рассчитаны среднегодовые (среднеарифметические) доходности каждого вида актива. То есть вес годовых доходностей безосновательно принят одинаковым. По этой причине полученные в табл. 1.2 [1] результаты расчётов среднегодовых доходностей активов и соответствующие выводы не могут заслуживать доверия. Недопустимость подобного рода расчётов хорошо иллюстрируется простым примером. Предположим портфель содержит два актива А и В. Актив А был приобретён за 10 долл. и продан за 20 долл., а актив В — приобретён за 100 долл. и продан за 120 долл. (капитальные доходности активов соответственно равны и, относительные объёмы инвестирования — и. Согласно приведенным выше формулам получаем средневзвешенную и среднеарифметическую капитальную доходность

Результаты расчётов отличаются весьма существенно, что свидетельствует о недопустимости определения средней доходности (МО) портфеля активов без учёта их долей в стоимости портфеля. Среднее квадратическое ожидание доходности портфеля активов. Если дисперсия дохода (стоимости) актива i—го вида равна, то дисперсия дохода портфеля, который содержит активов одного вида, составляет. Дисперсия дохода портфеля, который содержит N видов активов, равна [1, 2]

где — коэффициент корреляции доходов (стоимости) активов i—го и j—го видов. Формулу для расчёта дисперсии доходности портфеля можно преобразовать к виду

где и — средние квадратические отклонения доходности активов i—го и j—го видов соответственно. Поскольку, а также при соответствующие коэффициенты корреляции равны единице () и, кроме того, и, получаем соотношение для СКО доходности портфеля активов [2]

Неравенство под суммой означает, что суммирование распространяется на все возможные сочетания и при условии выполнения указанного неравенства. Количество сочетаний и во втором слагаемом выражения (1.9) составляет. Теоретически коэффициент корреляции доходов активов может принимать значения в пределах от –1,0 до +1,0. Однако на практике не существует активов, которые имели бы отрицательную корреляцию с каким — либо другим активом [1, 5]. По этой причине в дальнейшем будем полагать. Коэффициенты корреляции доходов (стоимости) активов i—го и j—го видов рассчитываются с использованием исторических данных по формуле [2]

где — количество торговых дней в выборке исторической стоимости активов; и — стоимости активов i—го и j—го видов соответственно в — ый торговый день; и — математические ожидания стоимостей активов i—го и j—го видов соответственно. Таким образом, с целью оптимизации структуры портфеля активов полученная совокупность соотношений позволяет оценить математическое ожидание и среднее квадратическое отклонение доходности портфеля активов. Матричная запись значений и позволяет использовать методы линейного программирования для оптимизации структуры портфеля активов [1, 3].

1.5. Достижимые множества портфелей В портфельной теории решение задачи оптимизации структуры портфеля активов связано с понятием «достижимое множество портфелей», которое можно сформировать из ограниченного количества исходных активов [1]. В данном случае под активом понимается совокупность ценных бумаг одного эмитента, приобретённых по одинаковой цене, и, как следствие, все эти ценные бумаги обладают равными МО и СКО доходности, а их количество в активе зависит от суммы вложенных денежных средств. Управление структурой портфеля в пределах достижимого множества осуществляется путём целенаправленного распределения капитала между активами. Поэтому достижимое множество является инструментом для выявления оптимальной структуры портфеля, что позволяет инвестору наиболее эффективно использовать ограниченные финансовые ресурсы. Достижимое множество портфелей является областью определения МО доходности портфеля как функции СКО доходности, т. е. Данная зависимость задана уравнениями (1.8) и (1.9) и двумя условиями

Для анализа достижимых множеств портфелей воспользуемся, во — первых, методами аналитической геометрии, в соответствии с которой приведенные выше первые два уравнения в общем случае описывают кривую второго порядка, в частности гиперболу, заданную в параметрической форме. В некоторых случаях, как показано ниже, гипербола вырождается в точку или отрезок прямой. Методы аналитической геометрии позволяют определить параметры гиперболы, а также обеспечивают возможность перехода описания достижимого множества портфелей от параметрической формы к более удобной аналитической форме представления зависимости. Во — вторых, для определения минимального значения СКО доходности портфеля и соответствующих значений объёмов инвестирования воспользуемся известным в математическом анализе методом нахождения экстремума функции с использованием частныхпроизводных. В данном случае составляется система из уравнений, которые представляют собой приравненные к нулю частные производные функции

Решения данной системы уравнений относительно переменных с учётом условий и позволяют рассчитать границу достижимого множества и МО доходности портфеля с минимальным значением СКО доходности. В — третьих, при относительно большом значении для определения достижимого множества целесообразно использовать численные методы, что обусловлено чрезмерно громоздкими конечными формулами, которые выводятся в рамках аналитической геометрии. Численные методы предполагают определение достижимого множества портфеля, например, путём последовательного перебора всех возможных сочетаний объёмов инвестирования в каждый актив при этом большое количество арифметических операций предопределяет необходимость использования вычислительной техники. Методологически оправданным (от простого к сложному) является анализ специфики достижимых множеств портфелей как комбинации: безрискового актива с рискованным активом; двух рискованных активов; трёх рискованных активов; рискованных активов; безрискового актива и рискованных активов; рискованных активов и активов с фиксированной доходностью. При анализе инвестиционных качеств перечисленных вариантов комбинаций активов будем полагать, что возможности инвестора ограничены собственным капиталом. Достижимое множество портфелей, содержащих безрисковый актив и рискованный актив. На основании приведенных выше соотношений рассмотрим основные свойства портфеля, который состоит из безрискового актива и рискованного актива

где и — относительные объёмы инвестирования в безрисковый и рискованный активы соответственно; и — доходность и СКО доходности безрискового актива соответственно; и — МО и СКО доходности рискованного актива соответственно; — коэффициент корреляции доходностей безрискового и рискованного активов. Поскольку в данном случае, СКО доходности безрискового актива равно нулю () по определению, а случайная и детерминированная величины всегда не коррелированны () получаем

После простых преобразований находим

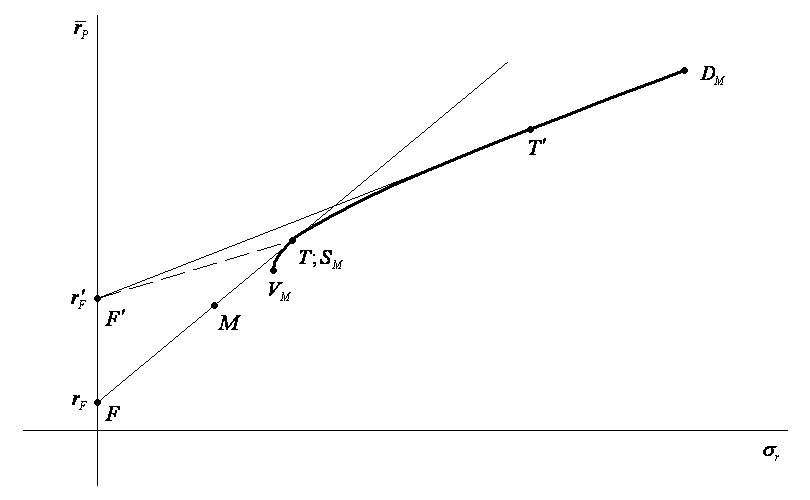

Анализ соотношения (1.14) показывает, что зависимость МО доходности портфеля от СКО доходности является линейной (рис. 1.2). Параметр является свободным членом в данной линейной зависимости, а отношение является тангенсом угла наклона прямой.

Рис. 1.2. Достижимое множество портфелей, содержащих безрисковый и рискованный активы

Условия и ограничивают прямую линию отрезком прямой, который пересекает ось ординат в точке, соответствующей портфелю (,), и завершается точкой, соответствующей портфелю (,). Таким образом, достижимое множество портфелей, содержащих безрисковый и рискованный активы, имеет вид отрезка прямой линии, соединяющей точки и, соответствующие безрисковому активу и рискованному активу. При этом конкретное расположение портфеля на отрезке прямой зависит от соотношения относительных объёмов инвестирования в безрисковый и рискованный активы. Достижимое множество портфелей, содержащих два рискованных актива. Предположим, что портфель содержит два рискованных актива и. По аналогии с соотношениями (1.10) и (1.11) получаем

где и — относительные объёмы инвестирования в активы и соответственно; и — МО доходностей активов и соответственно; и — СКО доходностей активов и соответственно и; — коэффициент корреляции доходностей активов и. Учитывая, что, из формулы (1.15) получаем соотношения для расчёта относительных объёмов инвестирования в активы и ()

После преобразований соотношений (1.15) и (1.16) получаем уравнение гиперболы вида

где — координата вершины гиперболы по оси ординат

— длина действительной полуоси гиперболы или координата вершины гиперболы по оси абсцисс; — длина мнимой полуоси гиперболы. В качестве примера на рис. 1.3 представлены достижимые множества портфелей, содержащих два рискованных актива и, для коэффициентов корреляции, и.

Рис. 1.3. Достижимые множества портфелей, содержащих два рискованных актива и, для коэффициентов корреляции, и (зависимости 1, 2 и 3 соответственно)

Условия и ограничивают гиперболу точками, которые соответствуют портфелям с одним активом (,) или (,). Анализ рис. 1.3 показывает, что достижимое множество портфелей, содержащих два рискованных актива, при располагается на дуге гиперболы (кривая 1) и при — на дуге гиперболы (кривая 2). Портфели, соответствующие вершинам гипербол и, обладают минимально возможными значениями СКО доходностей из достижимых множеств и соответственно, причём наименьшее СКО доходности имеет место при. В частном случае, когда активы и представляют собой совокупности ценных бумаг одного и того же эмитента, но приобретённых по разной цене (по этой причине активы отличаются МО и СКО доходности), коэффициент корреляции доходностей активов равен единице, т. е. Тогда выражение для СКО доходности портфеля преобразуется к виду

и достижимое множество вырождается в отрезок прямой (на рис. 1.3 прямая 3). Уравнение отрезка прямой имеет вид

где — тангенс угла наклона прямой; — свободный член линейной зависимости. Координаты вершины гиперболы и соответствующие объёмы инвестирования в активы и можно определить и методом выделения экстремума функции с использованием частных производных. Принимая во внимание, что, преобразуем выражение для СКО доходности портфеля к виду

Для определения минимального значения СКО доходности актива приравняем к нулю производную

В результате решения данного уравнения получаем соотношения для расчёта объёмов инвестирования в активы и, при которых достигается минимальное значение СКО доходности актива

После подстановки выражений (1.18) и (1.19) для и в соотношения (1.15) и (1.16) получаем формулы для расчёта минимального значения СКО доходности, а также соответствующего ему значения МО доходности. Как и следовало ожидать, минимальным значением СКО доходности обладает портфель, поскольку, а. Таким образом, два рискованных актива и порождают достижимое множество портфелей, которое в графической интерпретации располагается на дуге гиперболы, где точка является вершиной гиперболы. Достижимое множество портфелей, содержащих три рискованных актива. Предположим, что портфель содержит три рискованных актива, и. По аналогии с соотношениями (1.15) и (1.16) получаем

где, и — относительные объёмы инвестирования в активы, и соответственно;, и — МО доходностей активов, и соответственно;, и — СКО доходностей активов, и соответственно;, и — коэффициенты корреляции между доходностями активов и, и, и соответственно. На конкретном примере рассмотрим особенности построения достижимого множества портфелей, которые содержат три актива, и с коррелированными доходностями и параметрами, приведенными в табл. 1.2. Таблица 1.2 Параметры активов, и

Активы

Параметры активов

А1 А2 А3 15 10 5 0,14 0,13 0,12

На рис. 1.4 представлено достижимое множество портфелей для всех возможных сочетаний относительных объёмов инвестирования, и в каждый актив, и. Для наглядности внутренняя область достижимого множества заполнена кривыми, которые построены при фиксированных значениях.

Рис. 1.4. Достижимое множество портфелей, которые содержат три актива, и

Анализ рис. 1.4 показывает, что внешняя граница и внутренняя область достижимого множества формируется бесконечным множеством дуг гипербол, сплошь заполняющих фигуру. Закономерности заполнения данной фигуры дугами гипербол, которые показаны пунктирными линиями, наглядно демонстрируется на рис. 1.4. Внутренняя область достижимого множества содержит точки пересечения дуг гипербол. Это означает, что портфели с одинаковыми значениями МО доходности и СКО доходности могут быть сформированы несколькими вариантами объёмов инвестирования, и. Внешняя граница достижимого множества по форме напоминает зонт [1] и состоит из пилообразной части и выпуклой части. Пилообразная часть внешней границы достижимого множества формируется точками (портфелями, содержащими только один актив), и, а также дугами гипербол с вершинами, и, попарно соединяющими эти точки (портфелями, содержащими только два актива): дугой, которая формируется при; дугой, которая формируется при; дугой, которая формируется при. Характерной особенностью выпуклой части достижимого множества является наличие вершины (,). Портфель, соответствующий точке, обладает минимальным значением СКО доходности из всего достижимого множества, что достигается при объёмах инвестирования в активы, Следует отметить, что СКО доходности портфеля заметно отличается в меньшую сторону от СКО доходностей исходных активов, и. То есть доходность портфеля является наиболее устойчивой из всего допустимого множества портфелей (в [1] портфель называют наименее рискованным, так как СКО доходности ассоциируется с риском). Координаты вершины выпуклой части достижимого множества и соответствующие объёмы инвестирования в активы, и можно определить не только численными методами, но методом выделения экстремума функции с использованием частных производных. Учитывая, что преобразуем выражение для дисперсии доходности портфеля к виду

Для определения минимального значения СКО доходности портфеля, содержащего три актива, решим систему уравнений

В результате получаем соотношения для расчёта объёмов инвестирования в активы, и, при которых достигается минимум СКО доходности портфеля

где Рассмотренный подход позволяет определить координаты и вершины достижимого множества, которая соответствует портфелю с минимальным значением СКО доходности. Аналогичный подход может быть использован для расчёта объёмов инвестирования в активы, и, при которых достигается минимум СКО доходности портфеля для заданного значения МО доходности портфеля. Другими словами, представляется возможным вывести соотношения для расчёта границы выпуклой части достижимого множества. Учитывая, что и, получаем

Такое представление объёмов инвестирования и позволяет преобразовать выражение для дисперсии доходности портфеля как функцию объёма инвестирования

Для определения минимального значения СКО доходности портфеля при заданном значении МО доходности портфеля необходимо решить уравнение

В результате получаем соотношения для расчёта объёмов инвестирования в активы, и

где:

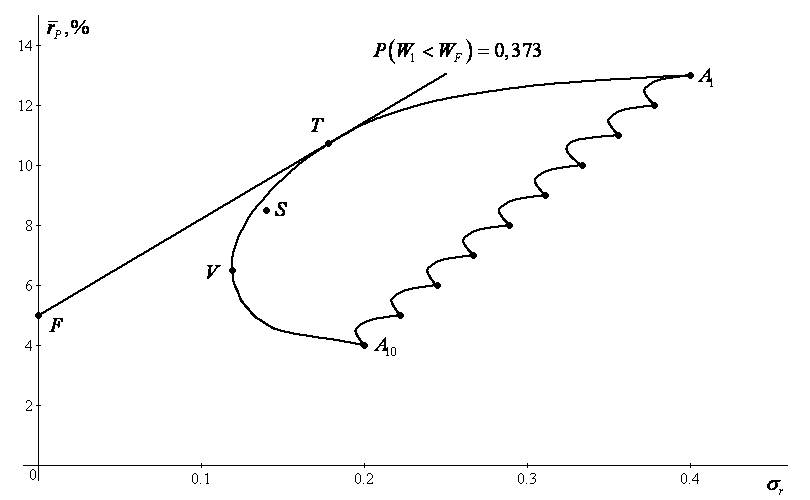

Анализ полученных соотношений показывает, во — первых, объёмы инвестирования, и прямо пропорциональны МО доходности портфеля, следовательно, граница выпуклой части достижимого множества является гиперболой. Во — вторых, условия, и ограничивают данную гиперболу. Координаты точек и, которые ограничивают гиперболу, могут быть определены из условий, На рис. 1.4 такими точками являются, и, которые соответствуют портфелям с двумя активами. В — третьих, граница выпуклой части достижимого множества формируется: на участке — дугой гиперболы, т. е. двумя активами и; на участке — дугой гиперболы, т. е. тремя активами, и; на участке — дугой гиперболы, т. е. двумя активами и. Таким образом, три рискованных актива, и порождают достижимое множество портфелей, которое в графической интерпретации располагается на плоскости в виде сложной фигуры, где точка является вершиной достижимого множества. Граница достижимого множества формируется дугами трёх гипербол. Достижимое множество портфелей, содержащих рискованных активов. Как следует из предыдущего примера, из — за громоздких формул уже при для определения достижимого множества целесообразно использовать исключительно численные методы. На конкретном примере рассмотрим особенности достижимого множества портфелей, которые содержат десять активов () с коррелированными доходностями и параметрами, приведенными в табл. 1.3. Таблица 1.3 Параметры активов

Активы

Параметры активов

А1 А2 А3 А4 А5 А6 А7 А8 А9 А10 13,0 12,0 11,0 10,0 9,0 8,0 7,0 6,0 5,0 4,0 0,400 0,378 0,356 0,333 0,311 0,289 0,267 0,244 0,222 0,200

На рис. 1.5 представлено достижимое множество портфелей для всех возможных сочетаний относительных объёмов инвестирования в каждый актив. Сравнительный анализ рис. 1.4 и 1.5 показывает, что при и особенности построения, характер заполнения внутренней области и форма внешних границ достижимых множеств качественно идентичны.

Рис. 1.5. Достижимое множество портфелей, которые содержат десять активов

Следует отметить, что, во — первых, портфель, соответствующий точке, обладает минимальным значением СКО доходности из всего достижимого множества. Во — вторых, некоторые инвесторы отдают предпочтение портфелям с равномерным распределением объёмов инвестирования в каждый актив. На достижимом множестве рис. 1.5 такой вариант портфеля (т. е. при) соответствует точке (,). В — третьих, как правило, для снижения рисков инвестор ограничивает максимальный объём инвестирования в i—ый тип актива. Например, ограничение максимального объёма инвестирования в каждый актив до 20 % приводит к сжатию достижимого множества, как это показано на рис. 1.5 в виде выделенной пунктирной линией внутренней области достижимого множества. Данная область окружает точку, которая соответствует портфелю с равномерным распределением объёмов инвестирования. Таким образом, при рискованные активы порождают достижимое множество портфелей, которое по своим основным качественным характеристикам идентично достижимому множеству портфеля, содержащего три актива. Достижимое множество портфелей, содержащих безрисковый и рискованных активов. Представим совокупность из рискованных активов как актив с параметрами

Учитывая соотношения (1.12), (1.13), (1.20) и (1.21), получаем

здесь. То есть комбинацию безрискового актива с совокупностью рискованных активов с объёмами инвестирования можно представить как комбинацию безрискового актива с одним рискованным активом. Для такой комбинации активов достижимое множество портфелей находится на отрезке прямой, соединяющей точки и. Анализ полученных соотношений показывает, что относительный объём инвестирования в i—ый рискованный актив портфеля составляет, но доли рискованных активов по стоимости актива остаются неизменными. На рис. 1.6 представлено достижимое множество портфелей, которые содержат комбинацию безрискового актива и совокупность рискованных активов.

Рис. 1.6. Достижимое множество портфелей, содержащих безрисковый актив и совокупность рискованных активов

Анализ рис. 1.6 показывает, что, во — первых, участок границы достижимого множества является частью границы достижимого множества. Во — вторых, две границы достижимого множества и являются отрезками прямых, исходящих из точки, соответствующей безрисковому активу. Нижний отрезок прямой представляет портфели, являющиеся комбинациями актива и рискованного актива с наименьшим уровнем МО доходности. Отрезок прямой представляет комбинацию безрискового актива и портфеля. Эта прямая в точке является касательной к дуге гиперболы. Портфель называют «касательным портфелем» [1]. Таким образом, комбинация безрискового актива и совокупности рискованных активов порождают достижимое множество портфелей, которое в графической интерпретации включает, во — первых, достижимое множество портфелей рискованных активов и, во — вторых, часть плоскости между двумя отрезками прямых, исходящих из точки и ограниченных касательным портфелем и рискованным активом с наименьшим МО доходности. Достижимое множество портфелей, содержащих рискованные активы и активы с фиксированной доходностью. Хорошо диверсифицированный портфель может содержать не только рискованные активы, но активы с фиксированной доходностью, к которым относятся банковские депозиты, привилегированные акции, облигации, в том числе и безрисковый актив. Так называемый «рыночный портфель» [1] содержит всю номенклатуру ценных бумаг, обращающихся на рынке. Среднеквадратическое отклонение доходности активов с фиксированной доходностью равно нулю. Поэтому такие активы подобны безрисковому активу. Предположим, что из всей совокупности активов с фиксированной доходностью актив обладает максимальной доходностью, а безрисковый актив — минимальной. На рис. 1.7 представлено достижимое множество портфелей, которые содержат комбинацию активов с фиксированной доходностью и совокупность рискованных активов.

Рис. 1.7. Достижимое множество портфелей, содержащих активы с фиксированной доходностью и совокупность рискованных активов

Анализ рис. 1.7 показывает, что прямолинейный участок верхней границы достижимого множества формируется активом и касательным портфелем. Прямолинейный участок нижней границы достижимого множества формируется безрисковым активом и активом. Все остальные возможные портфели находятся внутри достижимого множества. Следует отметить, что касательный портфель, который занимает особое место в портфельной теории, располагается не на границе достижимого множества, а в его внутренней области.

1.6. Эффективное множество портфелей Границу достижимого множества на рис. 1.4 и 1.5 называют «эффективным множеством портфелей» [1]. Эффективным множеством портфелей, содержащих комбинацию безрискового актива и совокупность рискованных активов, является граница (рис. 1.6). На рис. 1.7 эффективным множеством портфелей является граница. Портфель считается эффективным, если никакой другой портфель из достижимого множества не обеспечивает более высокое значение МО доходности при фиксированном уровне СКО доходности или имеет минимальный уровень СКО доходности из совокупности портфелей с одинаковым МО доходности [1]. Данное положение иллюстрируется рис. 1.8.

Рис. 1.8. Достижимое и эффективное множества портфелей

На рис. 1.8 представлено достижимое множество портфелей, во внутренней области которого расположен портфель с МО доходности и СКО доходности. Очевидно, что совокупность портфелей из достижимого множества с равными СКО доходности равноценны по устойчивости доходности. Но портфель из данной совокупности, расположенный на границе достижимого множества, обладает наибольшим МО доходности и по этой причине является для инвестора наиболее привлекательным. Совокупность портфелей из достижимого множества с равными МО доходностей равноценны по уровню МО доходности. Но портфель из данной совокупности, расположенный на границе достижимого множества, имеет минимальное значение СКО доходности, т. е. обладает наибольшей устойчивостью доходности и по этой причине является для инвестора наиболее привлекательным. По этим причинам портфель, находящийся во внутренней области достижимого множества, по отношению к портфелям и неэффективен, поскольку инвестор без дополнительных затрат, исключительно путём целенаправленного распределения финансовых ресурсов может добиться более высокого МО доходности инвестиций или более высокой устойчивости доходности. Таким образом, именно из эффективного множества инвестор будет выбирать оптимальный для себя портфель. Все остальные портфели из достижимого множества являются неэффективными, не представляющими интереса для инвестора [1].

1.7. Кривые безразличия Эффективное множество портфелей сужает поле поиска оптимального портфеля, но все — таки не позволяет принять однозначное решение. В конце концов, инвестор должен выбрать единственный, наилучший с его точки зрения портфель. Выбор того или иного портфеля из эффективного множества зависит от индивидуальных особенностей инвестора, в частности от степени избегания риска. В [1, с.176] предложена следующая классификация инвесторов по степени избегания риска: Инвестор с высокой степенью избегания риска (осторожный инвестор) стремится в максимальной степени снизить инвестиционный риск независимо от имеющейся возможности получить высокий доход. Такой инвестор вероятнее всего отдаст предпочтение портфелю с наибольшей устойчивостью доходности (т. е. портфелю на рис. 1.5 с наименьшим СКО доходности). Инвестор, абсолютно не расположенный к риску, предпочтёт инвестирование исключительно в безрисковые активы. Инвестор с низкой степенью избегания риска (агрессивный инвестор, спекулянт) принимает на себя инвестиционный риск в надежде на относительно высокий доход портфеля в будущем. Такой инвестор склонен отдать предпочтение портфелю с максимальным МО доходности, несмотря на высокую вероятность риска отрицательной доходности и высокую неустойчивость доходности (для такого инвестора портфель на рис. 1.5 является наиболее предпочтительным). Для достижения максимальной доходности актива спекулянт стремится использовать колебания курса актива с целью приобретения его по минимальной цене и продажи по максимальной цене. Инвестор со средней степенью избегания риска (рациональный инвестор) не примет на себя неоправданно высокий инвестиционный риск портфеля и отвергнет портфель (рис. 1.5) из — за сравнительно низкого МО доходности. Такой инвестор выберет портфель из эффективного множества с учётом приемлемого баланса между риском и МО доходности портфеля. Очевидно, что задача выбора портфеля из эффективного множества осторожным и агрессивным инвесторами не представляет собой серьёзных затруднений. Рациональный же инвестор должен обладать инструментом принятия обоснованного решения. В [1] описан метод выбора оптимального портфеля с использованием так называемых кривых безразличия, которые отражают отношение инвестора к доходности и её устойчивости. Инвестору предлагают набор значений МО доходностей и СКО доходностей абстрактных вариантов портфелей. Из предложенных вариантов инвестор интуитивно выбирает равноценную на его взгляд совокупность портфелей. На основании полученной совокупности равноценных портфелей на графике строятся кривые безразличия (рис. 1.9).

Рис. 1.9. Графики кривых безразличия инвестора

На основе логических умозаключений в [1] сформулированы свойства кривых безразличия как совокупности взаимосвязанных постулатов (рис. 1.9): все портфели, лежащие на одной кривой безразличия, для инвестора являются равноценными (например, портфели и на кривой равноценны); кривые безразличия не могут пересекаться; наклон кривой безразличия зависит от степени избегания риска инвестора, и по этой причине различные инвесторы имеют и различные графики кривых безразличия; любой портфель на кривой, расположенной выше и левее, для инвестора более привлекателен, чем любой портфель на кривой, расположенной ниже и правее (например, портфель более привлекателен для инвестора, чем портфель, а портфель более привлекателен, чем портфель); как бы ни были расположены на графике две кривые безразличия, всегда существует возможность построить третью кривую, лежащую между двумя кривыми (например, по кривым и можно построить кривую); если на графике построена одна кривая безразличия, то относительно её выше или ниже может быть построена другая кривая безразличия (например, по кривой можно построить кривые и); инвестор имеет бесконечное множество непересекающихся кривых безразличия. Для выбора оптимального портфеля необходимо изобразить кривую безразличия на одном графике с эффективным множеством (например, изображенном на рис. 1.5). Путём перемещения кривой безразличия левее и выше остальных находим такую кривую, которая имеет единственную точку соприкосновения с эффективным множеством (рис. 1.10).

Рис. 1.10. Выбор оптимального портфеля из эффективного множества с использованием кривой безразличия

Исходя из принятых постулатов, оптимальным считается портфель, соответствующий точке касания кривой безразличия с эффективным множеством. Как следует из рис. 1.10, для инвестора таким является портфель. На интуитивном уровне использование кривых безразличия для выделения оптимального портфеля из эффективного множества представляется вполне рациональным приёмом. Однако детальный анализ принятых постулатов позволяет выявить по крайней мере два аспекта, которые не нашли своего рационального толкования в портфельной теории. Во — первых, совокупность взаимосвязанных постулатов должна отвечать требованию непротиворечивости. Проанализируем непротиворечивость рассмотренных выше свойств кривых безразличия на примере постулата «кривые безразличия не могут пересекаться» с использованием логических построений, изложенных в портфельной теории [1, с. 172]. Предположим, что две кривые безразличия и в действительности пересекаются, как это показано на рис. 1.11).

Рис. 1.11. Пересекающиеся кривые безразличия

В точке пересечения кривых портфель является общим. Исходя из постулата равноценности, все портфели на кривой безразличия являются равноценными портфелю. По этой же причине все портфели на кривой безразличия также являются равноценными портфелю. Так как и тот и другой «инвестор имеет бесконечное множество непересекающихся кривых безразличия», которые имеют общие точки пересечения, соответствующие равноценному портфелю, то можно сформулировать вывод о равноценности всей возможной совокупности портфелей независимо от их МО доходностей и СКО доходностей. Данный вывод противоречит здравому смыслу, поэтому логично принять постулат о невозможности пересечения кривых безразличия. Однако этот вывод вступает в противоречие с другим постулатом: «наклон кривой безразличия зависит от степени избегания риска инвестора, и по этой причине различные инвесторы имеют и различные графики кривых безразличия». Действительно, кривые безразличия и на рис. 1.11 характеризуют разных инвесторов и принципиально не могут не пересекаться. Таким образом, свойства кривых безразличия, сформулированные на основе логических умозаключений, не отвечают требованию непротиворечивости. Во — вторых, необходимо обратить внимание и на специфику выбора инвестором равноценной совокупности портфелей. Поскольку кривые безразличия определяются интуитивным методом, то, в конечном счёте, и оптимальный портфель также определяется на интуитивной основе. Выбор оптимального портфеля с использованием кривых безразличия предполагает наличие способности у инвестора сравнивать инвестиционные качества любой пары портфелей. Если эта гипотеза (или постулат) верна, то в качестве альтернативного можно было бы использовать прямой метод: изначально предложить инвестору конкретные портфели (а не абстрактные) из эффективного множества (рис. 1.10) и осуществить выбор «оптимального» портфеля на интуитивной основе без применения кривых безразличия. Ни в первом, ни во втором случае об объективности выбора такого «оптимального» портфеля не может быть и речи. Кроме того, и оптимальность интуитивно выбранного портфеля не очевидна. Отмеченная специфика понятия «оптимальный портфель» в портфельной теории не обсуждается. Следовательно, кривые безразличия не могут использоваться в качестве инструмента по выявлению оптимального портфеля.

1.8. Влияние заёмных денежных средств на параметры достижимого множества портфелей Выше рассмотрены допустимые множества портфелей активов, которые инвестор может приобрести исключительно за собственные средства. В общем случае инвестор может использовать не только собственные, но и заёмные денежные средства (кредит). При этом инвестор через заранее оговоренный промежуток времени обязан вернуть тело кредита и выплатить кредитору некоторый процент за предоставленную услугу. На фондовом рынке получили распространение продажи ценных бумаг «без покрытия» (или «короткие продажи»). Такие сделки осуществляются путём займа ценных бумаг с целью их продажи, а затем погашения займа такими же ценными бумагами, приобретёнными в последующей сделке. Заём в этом случае связан с ценными бумагами, а не денежными средствами. Однако займы денежных средств или ценных бумаг по сути своей являются идентичными операциями. Рассмотрим следующий пример. Допустим, инвестор уверен, что актив, стоимость которого в данный момент времени составляет 100 долл., через год будет стоить 125 долл. Если инвестор вложит 100 долл. собственных денежных средств, то доходность инвестиции будет равна

Если же инвестор дополнительно вложит 100 долл. заёмных денежных средств, стоимость которых равна 10 % годовых, то доходность инвестиции будет составлять

Таким образом, в данном примере заёмные средства обеспечивают повышение доходности инвестиции с 25 до 40 %, т. е. кредит позволяет инвестору использовать так называемый «финансовый рычаг» (финансовый леверидж). Увеличивая долю заёмных средств или уменьшая долю собственных средств, теоретически возможно неограниченно поднять доходность инвестиции. Особую привлекательность имеет операция по покупке безрисковых активов исключительно за заёмные средства. В этом случае инвестор, не рискуя собственными денежными средствами, может увеличить своё благосостояние до бесконечности. Такая возможность может быть реализована только в одном случае: если безрисковая ставка будет превышать кредитную ставку. В противном случае инвестиция в безрисковые активы за счёт заёмных денежных средств будет заведомо бесприбыльной или убыточной и не может быть привлекательной для инвестора. Однако на практике даже равенство этих ставок невозможно, поскольку на денежном рынке безрисковая ставка (в данном случае ставка по векселям казначейства) является стандартом для сравнения всех ставок, а кредитная ставка всегда превышает безрисковую ставку. Разницу между кредитной и безрисковой ставками называют спредом [1]. В [1] для оценки эффективности инвестиций в портфель активов, включающий безрисковый и рискованные активы, с привлечением заёмных денежных средств рассмотрен частный, нетипичный для практики случай — кредитная ставка равна безрисковой ставке (т. е. величина спреда равна нулю). Рассмотрим особенности инвестирования в портфель активов, включающий безрисковый и рискованный актив, с привлечением собственных и заёмных денежных средств (идея обобщения модели Г.Марковица на случай введения в портфель безрисковых активов и одновременного займа денежных средств принадлежит Дж. Тобину [1]). Вывод соотношения для МО доходности инвестиций осуществим с использованием исходной формулы (1.3). Предположим, что инвестор получил кредит размером с кредитной ставкой для инвестиции в портфель, содержащий безрисковый актив и рискованный актив. Если инвестиция в портфель активов собственных средств обеспечивает МО дохода, то инвестиция собственных и заёмных средств будет приносить МО дохода (здесь — расходы на выплату за тело кредита, — расходы на выплату по процентам в денежном выражении). Тогда формула (1.3) преобразуется к виду

где — отношение заёмных и собственных денежных средств, инвестируемых в портфель активов (плечо финансового рычага или кредитное плечо). СКО доходности такого актива будет определяться как

Из сравнительного анализа соотношений (1.22) и (1.23) представляется возможным сформулировать следующий вывод: если инвестор будет вкладывать в портфель активов исключительно заёмные денежные средства (т. е. собственные затраты инвестора отсутствуют и), то МО доходности инвестиции будет бесконечной. Но и СКО доходности такой инвестиции также не ограничено. Используя соотношения (1.22) и (1.23) с учётом условия, получаем

Анализ данной формулы (см. для сравнения формулу (1.14)) показывает, что: зависимость является линейной; параметр является свободным членом в данной линейной зависимости; величина характеризует потери доходности портфеля из — за необходимости выплаты долга по процентам; отношение является тангенсом угла наклона прямой. Графики зависимостей (достижимые множества портфелей) для случая (в противном случае инвестиции в среднем будут убыточными) представлены на рис. 1.12.

Рис. 1.12. Достижимые множества портфелей, содержащих комбинацию безрискового и рискованного активов, с учётом привлечения инвестором исключительно собственных денежных средств (), а также собственных и заёмных денежных средств () при

Анализ этих графиков показывает, что в случае использования инвестором исключительно собственных денежных средств (), графики на рис. 1.2 и 1.12, как и следовало ожидать, идентичны. В случае использования инвестором собственных и заёмных денежных средств () отрезок прямой пересекает ось ординат в точке, соответствующей портфелю (,), и ограничивается точкой, соответствующей портфелю (,). Причём отрезки прямых и параллельны. На основе сопоставления соотношений (1.14) и (1.24) можно прийти к выводу о снижении МО доходности портфеля, включающего безрисковый и рискованный активы, если кредитная ставка превышает безрисковую ставку. Данное обстоятельство обусловлено тем, что инвестирование заёмных денежных средств в относительно низкодоходный безрисковый актив () является убыточным. Эта особенность наглядно иллюстрируется графически на рис. 1.12: в области МО доходности портфелей на отрезке прямой выше МО доходности портфелей на отрезке прямой и отличаются на величину. Вместе с тем, при отсутствии в портфеле безрискового актива () или незначительной его доли в портфеле заёмные денежные средства повышают МО доходности рискованного актива. Например, рис. 1.12 наглядно иллюстрирует факт того, что МО доходности актива выше МО доходности актива на. Из соотношений (1.23) и (1.24) для случая, получаем уравнение прямой, проходящей через точки и

На рис. 1.13 представлен график этой линейной зависимости в виде луча, выходящего из точки и проходящего через точку.

Рис. 1.13. Достижимое множество портфелей, включающих безрисковый и рискованный активы, с учётом привлечения собственных и заёмных денежных средств

Следовательно, инвестор должен учитывать, что инвестиция заёмных денежных средств в безрисковый актив связана с неизбежными убытками. Поэтому, если, по мнению инвестора, оптимальный портфель находится на прямой (средняя доходность портфеля лежит в пределах), то инвестору целесообразно отказаться от привлечения заёмных денежных средств и распределить собственные средства в определённой пропорции между безрисковым и рискованным активами (см. рис. 1.12 и рис. 1.13). Если же инвестору необходимо добиться более высокого значения МО доходности, чем МО доходности рискованного актива (), то инвестору обойтись без заёмных денежных средств невозможно, а от инвестирования в заведомо убыточный безрисковый актив целесообразно отказаться (на рис. 1.13 это соответствует эффективному множеству). То есть эффективное множество портфелей, включающих безрисковый и рискованный активы, с привлечением собственных и заёмных денежных средств, имеет вид ломаной линии. В частном гипотетическом случае, когда кредитная ставка равна безрисковой ставке, ломаная линия вырождается в луч (см. рис. 1.13). С использованием соотношений (1.22) — (1.25) можно определить достижимое множество портфелей, содержащих комбинацию безрискового и совокупность рискованных активов, с учётом привлечения инвестором заёмных денежных средств. На рис. 1.14 изображено пунктиром допустимое множество портфелей (содержащих безрисковый актив и совокупность рискованных активов), сформированное исключительно за счёт собственных средств инвестора. Для сравнения на рис. 1.14 представлено допустимое множество портфелей, сформированных за счёт собственных и заёмных средств. На этом же рисунке показан ход луча, который проходит через касательные портфели и.

Рис. 1.14. Достижимые множества портфелей, содержащих комбинацию безрискового и совокупность рискованных активов с учётом привлечения инвестором заёмных денежных средств (достижимое множество сформировано исключительно за счёт собственных средств, достижимое множество — с учётом привлечения инвестором собственных и заёмных денежных средств)

Анализ допустимого множества портфелей показывает, что эффективным множеством является граница. Если, по мнению инвестора, оптимальный портфель расположен на участке эффективного множества: , то инвестор должен определить долю безрискового актива и долю касательного портфеля в совокупном портфеле, а также отказаться от привлечения заёмных денежных средств (); , то инвестор должен исключить из портфеля безрисковый актив, а также отказаться от привлечения заёмных денежных средств; , то инвестор должен исключить из портфеля безрисковый актив и привлечь в необходимом количестве заёмные денежные средства (). Если предположить, что кредитная ставка равна безрисковой ставке (т. е.), а величина кредита ничем не ограничивается (), то достижимое множество портфелей будет расположено в области между двумя лучами и, выходящими из точки и проходящими через точки и соответственно (рис. 1.15). Луч, проходящий через касательный портфель, является эффективным множеством портфелей.

Рис. 1.15. Достижимое множество портфелей, содержащих комбинацию безрискового и совокупность рискованных активов с учётом привлечения инвестором заёмных денежных средств при кредитной ставке, равной безрисковой ставке () и неограниченном кредите ()

В [1] обращается особое внимание на касательный портфель (рис. 1.15), поскольку данный портфель на луче является единственным, представляющим эффективное множество совокупности рискованных активов. Это позволило без обоснования критерия оптимальности объявить касательный портфель оптимальным [1, с. 245] и тем самым ограничило поле поиска оптимального портфеля до безальтернативного варианта независимо от степени избегания риска инвестором. В свою очередь луч является эффективным множеством портфелей, содержащих комбинацию безрискового и совокупность рискованных активов с учётом привлечения инвестором собственных и заёмных денежных средств при кредитной ставке, равной безрисковой ставке. Так как структура касательного портфеля не зависит от предпочтений инвестора, задача инвестора сводится к определению относительных объёмов инвестирования и на участке эффективного множества или выбору подходящего кредитного плеча и на участке.

1.9. Рыночный и собственный риски портфеля активов Как показано в п. 1.6, СКО доходности портфеля снижается по мере увеличения количества входящих в него активов. Но это не означает, что существует возможность достижения абсолютной устойчивости доходности портфеля. Например, большинство акций имеют тенденцию приносить высокие прибыли, когда экономика страны находится на подъёме, и низкие, когда экономика испытывает спад. Таким образом, даже хорошо диверсифицированные индексные портфели сохраняют достаточно высокую степень неустойчивости доходности, хотя и меньшую, чем какой — либо отдельно взятый актив. В связи с изложенным, в портфельной теории Г.Марковица различают рыночный (или не диверсифицируемый, систематический) и собственный (или диверсифицируемый, несистематический) риски портфеля активов. В данном случае под риском понимается величина СКО доходности портфеля. С теоретической точки зрения полезно рассмотреть портфель, в который включены активы с идентичными СКО доходностей и одинаковыми их долями в стоимости портфеля

С учётом равенств (1.26) и (1.27) в результате преобразований соотношения (1.9) получаем